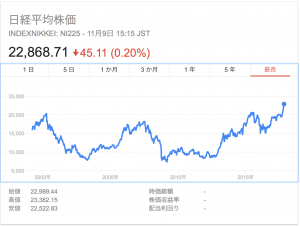

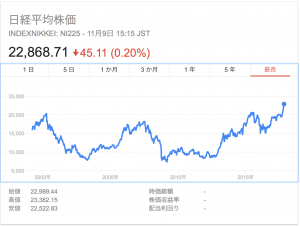

東京株式市場で日経平均が上昇し続けています。

東京株式市場で日経平均が上昇し続けています。

毎年恒例ですが、各社から保険料等控除証明書が届いています。

今年3月に定年扱退職し隠居生活に入りましたが、「働く意欲と能力はある」ので、ハローワークに求職登録していました。

今日のネタは、自動車保険の中断制度。

昨日(8/17)の日経朝刊に、国保(国民健康保険)の保険料格差問題の記事が載っていました。要点は、国民健康保険の運営主体が平成30年度から都道府県に移るのに伴い、市町村が現在運営中の保険料格差の統一検討が遅れている旨。2年前に成立した医療保険改革法がいよいよ施行されるのに、現場の検討が遅れているとのこと。

この国保保険料の地域格差の問題は、ファイナンシャルプランナーの間では有名な話しです。老後移住も視野に入れて様々な検討をしている私にとっても、実に気になる問題です。現状は、移住しただけで、国保保険料が大幅に上がることがあるのですから。

紙面の例では、国保保険料の県内格差が大きい上位5県の例が紹介されていましたが、その1位は長野県でした。川上村の11万1083円と大鹿村の3万3872円で、その格差は3.6倍(出典:2015年度、厚労省調べ)とのこと。でもこの記事には少し違和感がありました。川上村とは現在、ファミリーマートのTVCMに登場する朝獲り高原レタスの栽培地です。もともと人口が少なく過疎化していた所に、レタス栽培で大当たりしたため、同地域住民の平均所得が伸び、こうした数字のマジックが生まれていると考えられます。要は、格差が大きい数字を探して、数字の背景を深掘りせず、または確信犯的に掲載したと考えられます。

新聞の深掘り不足疑惑の話はさておき、行政には、今回の改革によって、主目的である国保の慢性赤字状態を解決はもちろん、保険料格差の問題も解決していただくよう期待しています。よろしくお願いします。

今日のネタは「もらい火の際の火災保険」。

築地場外市場で今月3日に発生した火事は、木造密集地の店舗7棟を全焼する事態となりました。報道によると出火原因は、ラーメン店のコンロの熱が近くの壁を伝わって発火する「伝導加熱」というあまり聞かない現象らしいとのこと(*1)。原因はどうあれ、焼失した家屋や家財の復旧には、自身が火災保険に加入していることが不可欠です。

なぜなら、もらい火の際、出火元の家の火災保険では、自身の家は保障されないからです。「失火責任法」という法律により、隣近所の家に延焼したとしても、出火元の家に重大な過失がない限り、失火元の家主はその責任を負わなくて良いことになっています。てゆーか、火事が大規模の場合、現実問題として延焼先まで損害賠償するのは難しいですよね。つまり、自分自身がどんなに気をつけていても、隣家からのもらい火で焼けてしまうことがあり得るので、火災保険は必ず入っておくことが重要です。

次に、火災保険には焼け太りはないということ。先程の築地場外の出火原因を例にすると、伝導加熱が「失火」でなく「重過失」と仮に判定されると、もらい火を受けた人は、出火元の人に対して損害賠償を請求できます。しかし、自身が加入する火災保険の支払額がその分相殺され、合計額が増えることはないのです。損害保険は損害を受けた分を金銭で補填する保険商品だからです。

いずれにしても火災保険は、いざという時に助かる商品。必要額に過不足なく加入しておきましょう。

*1 http://www3.nhk.or.jp/news/html/20170805/k10011088211000.html

今日のネタは「貯蓄と投資の違い」。

将来に備えた資産作りには「貯蓄と投資」という二つの手法があります。金融商品には「安全性・流動性・収益性」の大きな三要素で構成されていますが、すべての要素を高いレベルで満たす金融商品は存在しません。よって、目的に応じた商品を選択するか、組み合わせてリスクを分散する事が大切です。

先ず「貯蓄」とは、お金を貯める事です。つまり、安全性が高い商品を選び、将来必要な額を貯めるために行う行為です。例えば、最も安全性が高い商品の一つは、銀行の定期預金です。日本国内に本店のある銀行・信託銀行・信用金庫などの普通預金や定期預金なら、預金保険制度により元本1,000万円とその利息が保護されます。ただし、安全性と引き換えに収益性は低く(現在は利息が限りなく0%に近く)、お金が自然に増える事は期待薄です。

一方「投資」とは、株式や債券などに資本を提供することで、資産を殖やそうとする事を言います。収益性が高くなるほど、流動性・安全性が低下します。ちなみに、短期的な値差で利益を出そうとする行為を「投機」と言い、「投資」とは異なる行為。しかし、資金の提供先が同じであることもあり、投資と投機の境界線が不明確になることがあるので注意が必要です。

ちなみに、「投資」のつもりでも、元本がすべて返ってこない事もあります。最近の具体例で言えば、2010年の日本航空(JAL)経営破綻(会社更生法適用申請)です。当時のJAL株は紙くずになり、JAL社債の弁済率は12.5%(銀行は全額債券放棄、個人投資家は全額回収)でした。JALが経営危機に瀕しているのに、当時の民主党政権下での「JALは潰さない」発言を鵜呑みにして、JAL株や同社債権を買った方は、後から振り返ってみれば「投資」ではなく「投機」に走ったと言えます。(後から言うのは簡単ですが…)

よって、「投資」する時はその投資先を分散して、リターンとリスクを平準化するのが定石です。具体的には、確定拠出年金制度を有するお会社に勤務されている方の場合、その確定拠出年金の運用先には「投資信託」商品があるはずです。確定拠出年金の投資先については一般的に、若いうちはハイリスクハイリターン商品で積極運用し、定年まで残り数年になったら(老後資金を確定させるため)元本保証保証商品に切り替えるのが定石です。貯蓄と投資の違いを理解し、リターンとリスクのバランスをとってを商品を選びましょう。

史上空前の低金利時代。住宅ローンを借り換えて、毎月の返済額軽減を図った方も多いのではないでしょうか。しかし、住宅ローンの借り換え手続きの際、ネットにはあまり載っていない注意点があります。そこで今日のネタは「団体信用生命保険再加入時の注意点」。

このタイトルで、もう何がポイントなのかお分かりですね。最初に住宅ローンを組んだ際、団体信用生命保険に入ったと思います。この保険料は住宅ローン金利に含まれることが多いので、印象に残っていないかもしれませんが、この保険の審査の際に健康告知をしたはずです。この審査が通ったのでローンが組めた訳です。そして次に今回、ローンの借り換え申し込みをする際、再度新たなローンに対する団体信用生命保険を申し込み、健康告知の審査を受けます。ここで上記の注意点が訪れます。すでに中高年に域に入っている方は、何らかの持病をお持ちかもしれません。特に、高血圧や糖尿病などを患っていると、このローン審査に通らない場合があります。また、持病を隠して契約すると、万が一の際に告知違反がバレて(必ずバレます)保険金が下りず、遺族がマイホームを手放さざるを得ない状況に追い込まれる可能性が大です。持病がある方は予め医師の指示による投薬治療などを受け、団体信用生命保険申し込みの際は、それを正直に告知するようにしましょう。当該疾病が「投薬・治療によりコントロール下にある」と判断されれば、持病があってもローン審査が通る事があります。ご注意を。

http://hoken-kyokasho.com/dantaishinyohoken

一部のTVニュース・新聞紙面で報道されましたが、法制審議会が7/18、遺産分割の規定を見直す試案をまとめたとのこと。その骨子とは、20年以上連れ添った夫婦間に相続が発生した場合、配偶者に贈与された住宅は遺産分割の対象にしないというもの。

ありがたい案だと思います。法務省は来年の通常国会で民法改正案の提出を目指すそうですが、こればかりは野党も反対せず、早く施行してほしいものです。

実はこの試案をまとめるに至った現状課題は、FPの間では有名な話。現状の規定では住居用の土地・家屋も遺産相続に含まれます。特に都心部では、土地に対する評価額(遺産換算額)が高いので、現金遺産が相対的に少ない家庭では、遺産分割のために被相続人が配偶者と住んでいた家を売却して現金化し、遺産分割するケースが少なくないのです。子供たちが相続放棄すればこんな問題にはならないのですが、子供の世帯も様々な事情があり、綺麗事では済まない典型例でした。この試案が成立・施行されれば、こうした気の毒なケースは減るはずです。

なお遺産分割の後は、各相続人の相続税納付が待っていますが、配偶者については特別の税額軽減措置があり、法定相続分を超えていても1億6,000万円までであれば相続税がかかりません。財産持ちの皆さん、ご安心を。(私には全く関係ない世界ですが(汗))